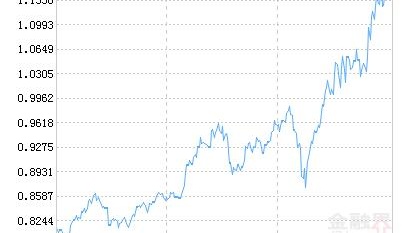

难以应付极端情况,智能投顾遭遇“A股困局”

之所以金融危机后智能投顾飞速发展,这与三轮量化宽松(QE)使得市场流动性充裕、波动率保持低位息息相关,以对冲基金为主的主动管理基金很难获得超额收益,甚至跑不赢指数,因此ETF等被动型投资吸引了天量资金,而智能投顾也在被动配置的逻辑下增加了“智能”成分,吸引了投资人的眼光。

从智能投顾的流程来看,一般分为六个步骤:信息收集、投资者分析、大类资产配置、投资组合分析与选择、交易执行、资产再平衡。如果针对的是美国市场,通常还会多出一个“税收规划”板块。

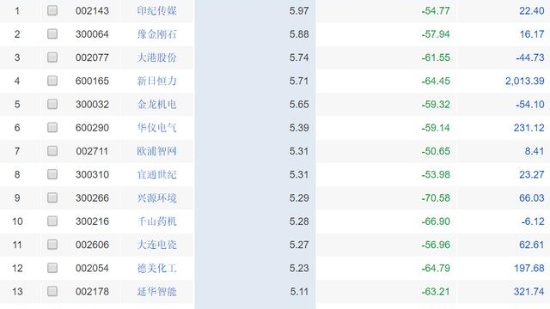

在量化模型方面,这些海外智能投顾基本上类似,普遍以马克维茨的均值-方差模型(Mean-Variance Model)及其衍生理论(现代投资组合理论 MPT、B-L模型等)作为资产配置的理论基础。投资标的也都是选择追踪不同的ETF作为基础品种,覆盖面宽且流动性较好。

“其实驱动美国智能投顾发展的核心还是‘降低成本’。”柯震对记者表示,传统投顾触达客户难、用户画像成本高、维护用户费精力、传统投顾建议难有效,这些难点都是近年来推动线上化发展的因素。

2010年,智能投顾公司Betterment成立;一年后,Wealthfront在硅谷成立,这一系列事件标志着智能投顾正式诞生。经过短短几年的发展,多家智能投顾公司已经具备了成长为独角兽公司的潜质,上述二者的估值均已达10亿美元水平。

柯震称,“其实量化模型的复杂性并不高,主要提供了几十个模板,基于客户的风险偏好评级,来套用不同的模板。最关键的思维是,将负相关资产放在一个组合里,通过平滑掉波动来获得一个长期收益,从概率上而言,时间越长,获得长期受益的可能性就越大,这对于信奉长期投资的美国投资者而言的确是有效的。”

值得注意的是,上述的“税收亏损收割”的确是智能投顾的一大卖点,其是通过卖出当期亏损的证券,降低资本利得,减少投资者应缴税款的同时并将其再投资,从而最大化税后收入。

还没有评论,快来抢沙发吧!