难以应付极端情况,智能投顾遭遇“A股困局”

多因素阻挠中国智能投顾发展

尽管发展期晚于美国好几年,但中国的智能投顾也曾有过被万般追捧甚至神化的阶段,“据说99%的基金经理都要下岗”的文章在三四年前也屡见不鲜。

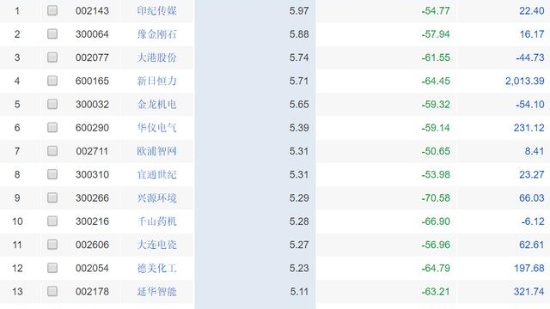

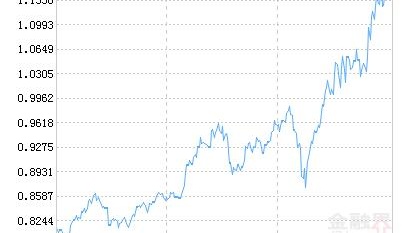

2014年开始,一系列瞄准海外资产配置的智能投顾在中国兴起。2014年4月,有着20余年对冲基金管理经验的刘震,以独立智能投顾团队的形式创办了国内首家智能投顾平台“蓝海智投”,其需引导用户通过开立美股账户实现海外ETF投资;2015年10月,被视为“黑马”的弥财正式上线运营,投资标的也是海外的ETF基金;2016年4月,宜信财富上线智能投顾——投米RA,其背后的理论逻辑仍是MPT,投资标的为流动性较强的海外ETF等指数基金;同年8月,璇玑智投成立,主要投资标的为QDII(合格境内机构投资者)基金。

当然,除了对接海外资产标的的智能投顾,还涌现了众多对接国内标的的智能投顾。例如,第三方基金代销平台,盈米和好买,以基金为主要配置,推出了机器人理财产品;传统金融机构中,招商银行、广发证券、平安证券的智能资产配置系统有较大的知名度。

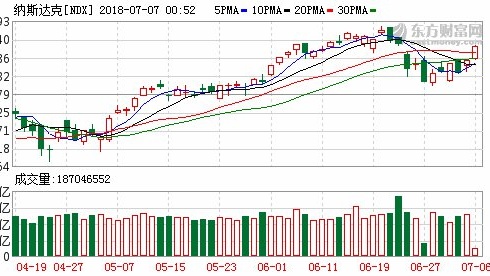

然而,近一两年来,蓝海智投、弥财等创业互联网平台的to C端业务都出现停滞,且整体智能投顾在中国的热度都有所下降。

“无风险收益率太高是主要的因素,”柯震无奈地对记者表示,“相信如果在美国还存在动辄年化5%收益的货币基金或保本理财,那么ETF和智能投顾也不会大发展。”

撇去无风险收益,光从资产角度来看,也不乏业内人士对记者反馈,国内ETF规模较小、数量少。据Wind的不完全统计,截至3月初大约有120只ETF,规模不到2000亿元,而且主要是传统的指数型ETF,债券型ETF、商品型ETF等较少。因此,很难实现真正的风险风散。

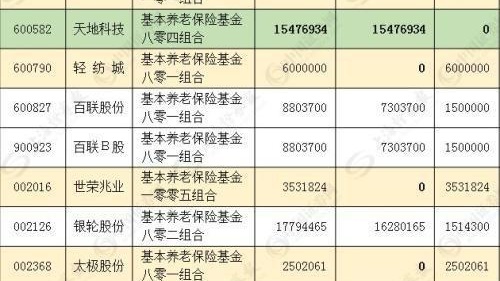

有从业人员对第一财经表示,中国主动投资获得的超额收益偏高,这也导致ETF等被动投资难以风行。“美国资本市场成熟、超额收益困难,低费率被动投资从观念和实践上有效,但国内仍非有效市场、公开信息信噪比低,且内幕信息有超额收益。”上述人士还表示,美国非401K(即一种养老金储蓄计划)投资还涉及资本利得税,有税收抵免需求,因此有长期持有动机,但国内无资本利得税,一定程度上鼓励短期投机。

还没有评论,快来抢沙发吧!