难以应付极端情况,智能投顾遭遇“A股困局”

“阿尔法狗”运算如风、落子如神,让它来中国投资理财可好?

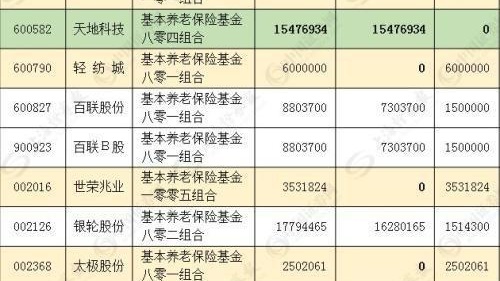

随着人工智能(AI)、大数据、神经网络算法等引发科技革命,金融科技(Fintech)也应运而生,智能投顾(Robo-Advisor)也随之来到了聚光灯下。

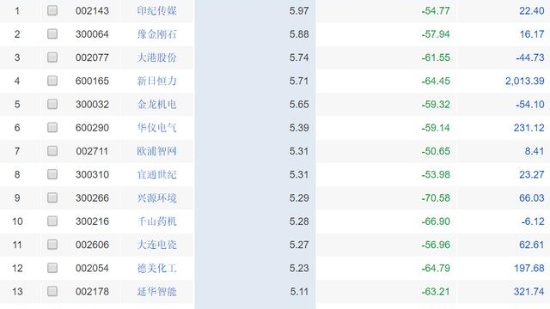

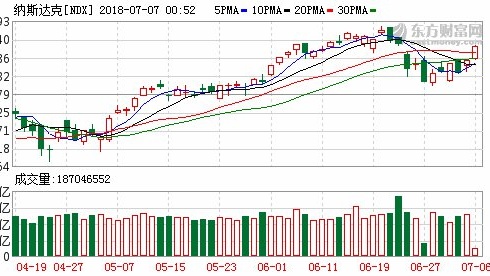

从2010年起,智能投顾在华尔街迅速崛起,最知名的Betterment和Wealthfront资产管理规模暴增,分别都已接近30亿美元,其飞速崛起更是倒逼银行、知名资管巨头布局智能投顾,以防止客户流失;2014年也成了中国智能投顾的元年,引发各类互联网科技公司和金融机构开始“试水”,然而近两年其热度不断消退,且从智能投顾的收益和被接受度而言,都大有走下神坛之势。

柯震(化名)从两年前开始就在一家技术公司工作,为中国的券商、银行提供智能投顾设计、搭建的外包服务。近期,他也对第一财经记者表示准备回归传统基金行业,继续从事量化研究工作。

“据我所知,目前做to C端业务的智能投顾都情况不佳,业务不是边缘化了,就是在向to B端转型,借助银行、基金、券商的平台。”他说。

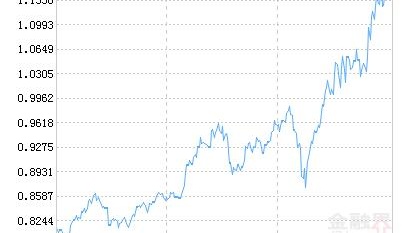

最令柯震无奈的是,“2015年以来遇到的市场极端情况太多,不是流动性泛滥就是‘钱荒’,极端事件导致多资产相关度很高,股债齐跌,除非是资深的宏观对冲基金管理人,一般的量化模型也无法应付的。”

美国智能投顾方兴未艾

所谓智能投顾,主要是指经过调查问卷评估客户的风险偏好、配置需求,为其提供量身定制的资产投资组合建议,包括股票配置、股票期权操作、债权配置、房地产资产配置。

在柯震看来,之所以中国的智能投顾无法像美国那样大发展,除了没有美国“税收优化”的功能、ETF(交易型开放式指数基金)品种不够丰富,主要原因在于中国的无风险收益率太高,理财产品、货币基金动辄有4-7%的收益,更不用提10%~30%收益的P2P,而美国的货币基金普遍利率仅1%。

还没有评论,快来抢沙发吧!