修正版资管新规,竟让投资者嗅到了房地产行情的味道

市场信息是不对称的,投资者和投资标的之间存在很多不信任的信息关系,选择的机会成本非常大,因此有了资产管理机构作为投资者的资产管理人,甄选优质标的,降低决策的机会成本。国内的资管行业相对于国外起步晚,但不断地在完善着。

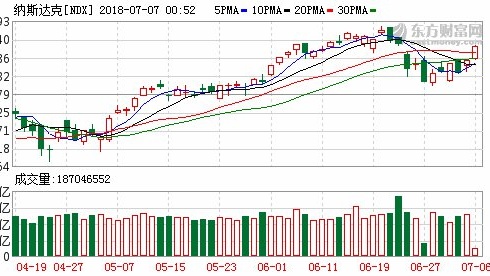

2018年7月20日,央行发布《关于进一步明确规范金融机构资产管理业务指导意见有关事项的通知》,实际上,该通知延续了4月份发布的《关于规范金融机构资产管理业务的指导意见》文件,完善了相关内容。内容包括进一步明确公募资产管理产品的投资范围,过渡期内相关产品的估值方法,及过渡期的宏观审慎政策安排。

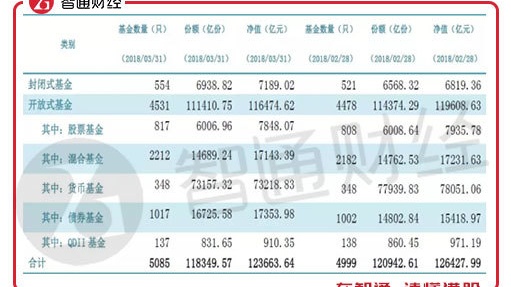

其中明确公募资产管理产品的投资范围,公募资产管理产品除主要投资标准化债权类资产和上市交易的股票外,还可以适当投资非标准化债权类资产。实际上,新规给了公募公司更多的投资选择权利,那么这对公募自身及资管行业带来什么影响呢?

了解国内资管历史

从资管的历史脉络讲,公募基金公司是国内最早的一批资管公司,见证了国内资本市场的成长,1991年,沪深两地证券交易所相继成立,第一只公募基金也在这个时候成立。1997年政府出台证券投资金管理暂行办法,接着证监会开始批准成立国内首批公募基金,规范及发展机构投资者,包括著名华夏基金、华安基金、南方基金、国泰基金以及富国基金等相继成立。

1997-2008年是公募基金公司最火的时候,2008年金融危机后,股价暴跌,公募基金褪去了往日的辉煌,而信托在2007年实施新政后,角色脱颖而出,担当了消化4万亿元的国内刺激计划,房地产信托成了信托最盛行的品种。

2013年资管的投资风向转向非标准化资产,私募公司及互联网投资平台迅速崛起,紧接着,第三方理财,银行理财产品也疯狂成长,2015年,资管的大繁荣造就了一些行业乱像,房地产信托、私募及互联网投资平台风险集中爆发,跑路多频发,行业洗牌形成新的格局。

还没有评论,快来抢沙发吧!