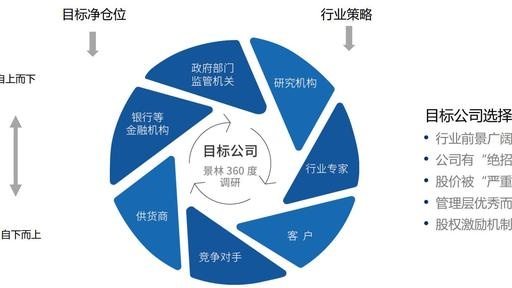

景林资产:十年十倍老牌私募的深度价值投资

景林资产认为真正的系统性风险是非常偶然,或者非常少才会出现的,从经济周期的规律和股票市场的规律来看,真正的系统性的风险大概在五到七年才会出现一次,这个是统计结果表明的。当然很多监控市场风险的方法,比如从宏观的角度,从流动性的角度,从企业估值的角度,这些监控的实践表明实际上真正需要做大幅减仓行为的频率是非常低的。所以景林资产在选股时较少择时,而是把投资者的资金放在景林资产认为确定的这些投资标的上。

经济的周期和股票市场的波动五到七年就会有一次典型的过冷或者过热,很多时候在风险发生之后,可能才会发觉是何种级别的风险。所以如果景林资产能够预判出这个泡沫,景林资产可能会做一些风控的措施,包括降低仓位,做一些保护,或者是投资到认为更确定的,或者是更安全的资产上,但是更多的时候,景林资产换手率较低,长期持有估值合理的优质公司,和这些公司一起成长,赚企业增长的钱,而不赚市场博弈的钱。

风险控制:降低组合股票间相关系数

景林资产几波较为明显的回撤是发生在2008年金融危机期间和2015年的股灾,2008年全球金融危机中,景林资产大幅跑赢大盘;2015年虽然在4700点附近已经觉得中小创太贵,风险太大,逐步退出,换为较为安全品种,但在股灾中仍不可被避免的出现了近20%的回撤,同样大幅跑赢大盘,并且很快收复失地,净值再创新高。第三波不大的回撤发生在2018年一季度,但这波净值上表现出来的回撤主要是由于公司产品年初实现了较大比例的分红造成,实际上回撤较小,部分产品甚至实现可观的正收益。

在系统性风险发生的年度里景林资产的回撤均小于市场的平均水平。因为奉行价值投资与逆向投资的理念,所以景林并没有严格的止损机制。较好的风险控制一方面源于景林对宏观大方向的整体把握,但更多是从自下而上的角度精选个股和良好的组合管理能力对整体净值的贡献,注重降低组合股票间相关系数。

还没有评论,快来抢沙发吧!