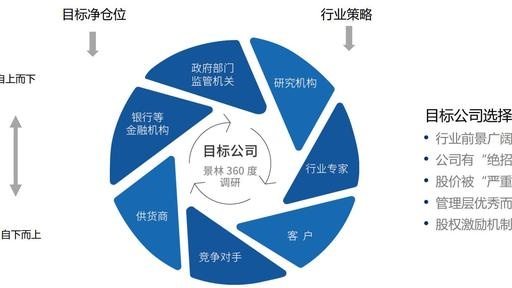

景林资产:十年十倍老牌私募的深度价值投资

景林资产有严格的风控合规制度,实行投决会管理下的基金经理权限负责制,实行全流程风控,而不仅是市价下跌时的“机械”减仓止损。

景林资产对公司旗下所有基金产品的投资组合净值和持仓股票价格进行逐日盯市,对达到内部风险预警阈值的情形进行提醒、评估和分析,相关基金经理、研究员及投资总监会对风控警示邮件进行讨论,采取相应措施。

景林不会对组合中的核心持仓进行频繁调整,不择时的风格可能会带来产品层面的波动,但是持仓的企业都是熟悉的、经过深度调研的公司,且以合理的估值买入,安全边际相对较高。当出现下行风险之时,如果系统性风险不大、个股基本面持续向好、相对估值不高的情况下,景林会持续持有。

而当持有股票一天内下跌超过5%或多日持续下跌幅度达到10%时,会组织相关研究员、基金经理进行讨论,判断其下跌原因,如果认为下跌不是公司基本面因素导致的,通常不会止损,但会提示基金经理与研究员更为紧密跟踪研究,如果是基本面因素导致的下跌,会考虑止损。当然如果产品设置预警和止损线,净值又低于面值且达到预警阈值的极端情况下,也会采用非常措施。

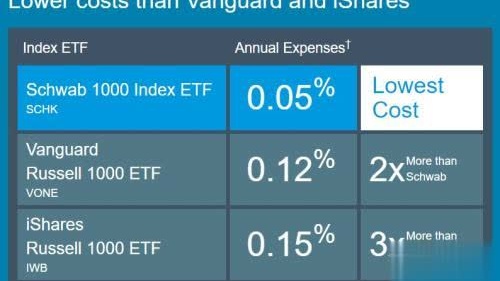

A股估值低于历史均值,长期投资可盈利

景林资产认为,目前 A 股和港股估值均处于历史较低水平。A股估值低于十年均值位置。过去十年,非金融平均估值16.2倍,目前是14.9倍;且沪深300市净率也明显低于历史均值。恒生指数估值也低于历史均值。2006年至今,估值均值在12.1倍,目前是11.3倍。且恒生国企指数市盈率历史均值为10.1倍,目前仅7.7倍,也低于历史均值。

景林资产认为当不发生系统性黑天鹅事件,在低于历史均值的情况下,不管投资港股还是A 股的风险都不会特别大,长期投资股市还是可以盈利的。

还没有评论,快来抢沙发吧!