现在,轮到货币战登场了吗?

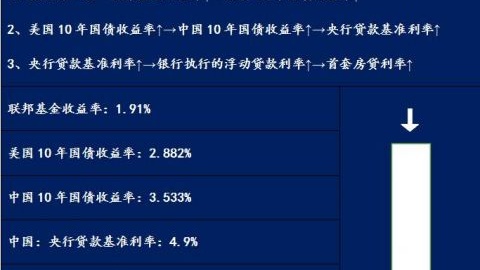

首先,“紧缩的货币政策和宽松的财政政策将会是美元走强的绝佳组合。”剑桥全球支付公司驻加拿大的分析师Karl Schamotta表示。去年12月国会通过的1.5万亿美元减税法案和今年3月份制定的1.3万亿美元支出法案,推高了市场对政府赤字预测的走高。随着美联储上调今年加息预期,海外资本将会逐渐进入美元市场,为财政赤字提供更为广泛的资金支持,从而保持美元的强势。

其次,特朗普政府的关税政策也将潜在的推高美元。进口关税的上升将导致投入成本的跳涨,这将推高通胀水平。因此,部分全球制造的企业将有可能收缩生产线,将国外生产力逐渐转移至国内,引发美元回流。这也是特朗普当选以来最大的意愿,可实际上,这将成为推高美元的主要动力之一。

最后,美国大型企业的汇率对冲策略也将推高美元走势。因为,在强势美元的背景下,大型企业在海外将会有巨大的汇兑损失。为了减少汇率波动,企业会在期货和银行等场外市场做多美元来对冲汇率损失。这也将成为推动美元上涨的助推剂。

打压美元,货币风险升级

特朗普政府近期对于美元的口头打压主要目的在于,随着以欧盟为首的非美货币纷纷贬值,征收关税政策逐渐被货币贬值所对冲。虽然美国财长姆努钦在特朗普指责他国汇率后出面安抚市场,称不会有货币战。但是,市场依然对世界各大经济体之间贸易摩擦的担忧升级成货币战担忧。在本次G20公报中,各国只是表达了“同意维持3月份的汇率承诺”。上一份公报中,各国同意“将避免竞争性贬值”。

回顾今年以来包括特朗普和姆努钦的对美元的看法,能看出这一切都是服务于美国政府的短期利益。今年1月,姆努钦在达沃斯论坛上表示,弱势美元将有利于美国贸易和机会。随即,美元指数跌破90大关,最低下探至88附近,创3年新低。与此同时,美国大型企业受益于货币贬值而提高了自身利润。据路透社数据显示,标普500指数所有成分股企业第二季获利的同比增幅预估为21.4%。第一季获利增长26.6%。

还没有评论,快来抢沙发吧!